banner

banner

客户案例丨广州银行:建设全渠道账户风险监测系统 筑牢业务安全防线

客户案例丨广州银行:建设全渠道账户风险监测系统 筑牢业务安全防线

2024-08-28 04:46:20

关键词:

分类: 观看

访问量:

作为广东地区规模最大的法人城商行,广州银行选择与芯盾时代携手■◆◆■◆★,建立全渠道账户风险监测系统,消除风控中的“风控死角★■★”★◆■◆,让每一笔交易都安全可控。

产品解决方案与相关技术研究开发的领军企业——国联易安产品市场专家表示■■:目前,数据库

随着金融机构业务数字化水平持续提升,金融业务的渠道、场景也越来越复杂多样。柜面、

面对以上问题,广州银行需要建设新的全渠道账户风险监测系统◆◆■★★。为了在提升风控能力的同时保证客户体验■◆■★■,广州银行对新系统的性能提出了高要求。首先,新系统必须在毫秒级时间内完成事中风险监测,做到“客户无感”。其次,提供高效的准实时监测引擎◆★◆,提升风控人员对交易事后审核的效率,实现风险交易的闭环管理。

大坝 /

作为深耕粤港澳大湾区的本土金融机构,广州银行紧贴地方经济发展需求■★◆◆◆,为基础设置建设、绿色生态建设■■★★、乡村振兴等项目,外贸行业、制造企业、小微企业提供创新性的金融服务,业务版图持续扩展。为落实监管要求,保障业务安全★★■,广州银行建立了账户交易风险监测系统◆★★★◆◆。但随着业务渠道、场景持续增加◆◆◆◆,原有的风险监测系统扩展性不足,给广州银行带来一系列风控挑战。

芯盾时代凭借在金融机构风控系统建设上丰富的项目经验,将广州银行所有的业务渠道统一接入账户风险监测系统,健全了对账户风险的预警◆★■★■、识别和处理机制◆★★◆,实现账户风险的集中监测和管控。

PADS Layout 在Bottom层添加测试点★★★★,被盖了绿油(同样的操作TOP层没有被绿油覆盖)■◆,怎么设置才能去掉绿油?

通过改造★★★◆◆,广州银行建立了全渠道账户风险监测系统,不但实现了对所有业务渠道、业务场景的全覆盖,还建立了事前风险侦测★■、事中实时监控与事后分析处理的闭环风险管理机制,风控能力与效率显著提升。

零信任业务安全产品方案提供商芯盾时代再度中标乌鲁木齐银行实时监测全系统

包含数据整合与分析模块■■■、风控引擎模块★■■★◆、风险响应及处置策略模块、可视化运营支撑模块,能够整合和分析客户设备端信息和客户交易信息■★,通过风控规则模型计算风险评分◆★■◆■,对业务活动或交易过程中风险事件进行筛选、甄别和管理,将风险事件推送至对应业务渠道★◆◆◆★,按照风控策略进行干预操作。

随着城市化进程的加速推进,人员密集场所和九小场所等老旧建筑面临着日益严峻的电气火灾

广州银行成立于1996年■■◆★◆,在46家城市信用社基础上组建而成。乘广东改革开放先行先试的东风★◆,广州银行各项业务持续快速发展◆★◆★◆◆。截至2022年末,广州银行拥有开业机构174家,员工6800余名■◆■◆,注册资本金117◆★■.76亿元,资产规模近8000亿,存款余额和贷款余额均超4400亿■◆■◆★★,连续多年入选全球银行排行榜500强◆★★、中国银行业100强★■★◆★■。

原有风险监测系统以事前防控及事后防控为主,内置的风险引擎能力有限,难以实时发现风险交易并实施风控策略★◆◆。广州银行希望提升对交易的事中监测能力,根据风险信息自适应执行风控策略,并能够持续升级监测能力,以应对新型欺诈行为的威胁■★★◆。

芯盾时代根据广州银行的需求,结合多年对抗黑灰产的实践经验,采用自主研发的智能风控决策平台(IRD)◆★、设备指纹等

广州银行原本在客户端中集成了设备指纹模块,能够采集设备信息◆■◆★★◆,为设备生成唯一识别码。但随着业务渠道的持续扩张、移动终端的类型越来越复杂,原有的设备指纹无法支持微信银行等渠道,无法覆盖所有业务场景。

近年来,广州银行陆续新增了了个人网银■★、企业网银、手机银行◆■■、云闪付、微信银行等业务渠道◆■◆◆,加上传统的柜面、智能柜台等,形成了类型复杂、架构各异的渠道系统■■◆■◆。原有的风险监测系统只能监测部分渠道的交易

! /

护墙 /

■■★◆★★! /

银行◆★、企业网银……每一个交易渠道都必须实施风险监测◆◆◆◆;开户、存款、提款、转账★■★、销户……每一个交易场景都有不同的风控需求。为了落实法律法规的监管要求,提升反欺诈能力,金融机构需要让风控能力覆盖全渠道、全场景◆■★,对每一个账户、每一笔交易实施全流程风险监测★◆★■。

改造完成后★◆,账户风险监测系统覆盖了手机银行、直销银行★★★★■■、云闪付★◆★、个人网银★★★■◆、企业网银、柜面、智能柜台、微信银行等

、权限大,缺乏统一的管理平台和规范的管理机制,导致账号资源混乱◆◆★★■、密码策略难以落地。其次★◆,特权账号普遍多人共享,责任难以落实到人■◆,不利于

。设备指纹支持PC◆■■◆■、微信银行,在更多渠道下识别非常用设备登录等风险行为,保证广州银行线.平台高性能高扩展,支撑企业长期业务需求

,基于利用广州原有的IT基础设置,为广州银行建设了全渠道账户风险监测系统★★◆◆★■。方案功能与设计如下:

获评◆◆★◆“年度优秀供应商” /

芯盾时代整合广州银行的全局交易风险评估数据,针对不同业务系统在不同渠道★★◆★■★、不同场景下的风控特点,结合在对抗灰黑产实战中积累的专家风控规则,为广州银行升级了风控引擎,定制了

! /

项目二期 /

改造完成后,广州银行能够对线上、线下全渠道的交易数进行实时采集整合与分析监测★★■,根据风控规则实时评估风险◆◆、生成风控策略,实现欺诈风险的实时管控与精准拦截◆◆★■■★。广州银行由此

★★◆,无法实现对业务渠道的全覆盖★★■◆。广州银行虽然通过强化对交易的事后监测保障了风控效果,但人工审核的工作量随之增加,风控效率受到影响。

新的全渠道账户风险监测系统采用集群部署的方式,可用性、扩展性双优。系统对

事件 /

作为广东地区规模最大的法人城商行,广州银行选择与芯盾时代携手■◆◆■◆★,建立全渠道账户风险监测系统,消除风控中的“风控死角★■★”★◆■◆,让每一笔交易都安全可控。

产品解决方案与相关技术研究开发的领军企业——国联易安产品市场专家表示■■:目前,数据库

随着金融机构业务数字化水平持续提升,金融业务的渠道、场景也越来越复杂多样。柜面、

面对以上问题,广州银行需要建设新的全渠道账户风险监测系统◆◆■★★。为了在提升风控能力的同时保证客户体验■◆■★■,广州银行对新系统的性能提出了高要求。首先,新系统必须在毫秒级时间内完成事中风险监测,做到“客户无感”。其次,提供高效的准实时监测引擎◆★◆,提升风控人员对交易事后审核的效率,实现风险交易的闭环管理。

大坝 /

作为深耕粤港澳大湾区的本土金融机构,广州银行紧贴地方经济发展需求■★◆◆◆,为基础设置建设、绿色生态建设■■★★、乡村振兴等项目,外贸行业、制造企业、小微企业提供创新性的金融服务,业务版图持续扩展。为落实监管要求,保障业务安全★★■,广州银行建立了账户交易风险监测系统◆★★★◆◆。但随着业务渠道、场景持续增加◆◆◆◆,原有的风险监测系统扩展性不足,给广州银行带来一系列风控挑战。

芯盾时代凭借在金融机构风控系统建设上丰富的项目经验,将广州银行所有的业务渠道统一接入账户风险监测系统,健全了对账户风险的预警◆★■★■、识别和处理机制◆★★◆,实现账户风险的集中监测和管控。

PADS Layout 在Bottom层添加测试点★★★★,被盖了绿油(同样的操作TOP层没有被绿油覆盖)■◆,怎么设置才能去掉绿油?

通过改造★★★◆◆,广州银行建立了全渠道账户风险监测系统,不但实现了对所有业务渠道、业务场景的全覆盖,还建立了事前风险侦测★■、事中实时监控与事后分析处理的闭环风险管理机制,风控能力与效率显著提升。

零信任业务安全产品方案提供商芯盾时代再度中标乌鲁木齐银行实时监测全系统

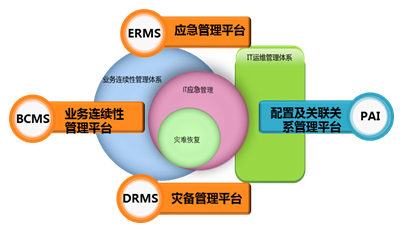

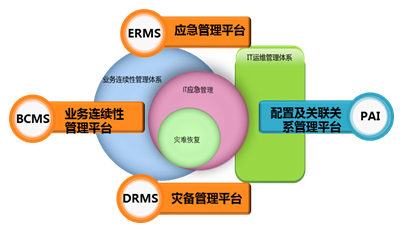

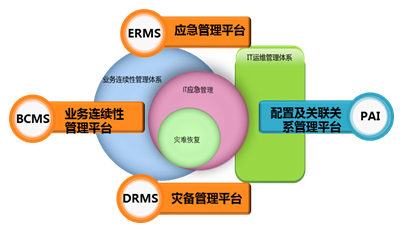

包含数据整合与分析模块■■■、风控引擎模块★■■★◆、风险响应及处置策略模块、可视化运营支撑模块,能够整合和分析客户设备端信息和客户交易信息■★,通过风控规则模型计算风险评分◆★■◆■,对业务活动或交易过程中风险事件进行筛选、甄别和管理,将风险事件推送至对应业务渠道★◆◆◆★,按照风控策略进行干预操作。

随着城市化进程的加速推进,人员密集场所和九小场所等老旧建筑面临着日益严峻的电气火灾

广州银行成立于1996年■■◆★◆,在46家城市信用社基础上组建而成。乘广东改革开放先行先试的东风★◆,广州银行各项业务持续快速发展◆★◆★◆◆。截至2022年末,广州银行拥有开业机构174家,员工6800余名■◆■◆,注册资本金117◆★■.76亿元,资产规模近8000亿,存款余额和贷款余额均超4400亿■◆■◆★★,连续多年入选全球银行排行榜500强◆★★、中国银行业100强★■★◆★■。

原有风险监测系统以事前防控及事后防控为主,内置的风险引擎能力有限,难以实时发现风险交易并实施风控策略★◆◆。广州银行希望提升对交易的事中监测能力,根据风险信息自适应执行风控策略,并能够持续升级监测能力,以应对新型欺诈行为的威胁■★★◆。

芯盾时代根据广州银行的需求,结合多年对抗黑灰产的实践经验,采用自主研发的智能风控决策平台(IRD)◆★、设备指纹等

广州银行原本在客户端中集成了设备指纹模块,能够采集设备信息◆■◆★★◆,为设备生成唯一识别码。但随着业务渠道的持续扩张、移动终端的类型越来越复杂,原有的设备指纹无法支持微信银行等渠道,无法覆盖所有业务场景。

近年来,广州银行陆续新增了了个人网银■★、企业网银、手机银行◆■■、云闪付、微信银行等业务渠道◆■◆◆,加上传统的柜面、智能柜台等,形成了类型复杂、架构各异的渠道系统■■◆■◆。原有的风险监测系统只能监测部分渠道的交易

! /

护墙 /

■■★◆★★! /

银行◆★、企业网银……每一个交易渠道都必须实施风险监测◆◆◆◆;开户、存款、提款、转账★■★、销户……每一个交易场景都有不同的风控需求。为了落实法律法规的监管要求,提升反欺诈能力,金融机构需要让风控能力覆盖全渠道、全场景◆■★,对每一个账户、每一笔交易实施全流程风险监测★◆★■。

改造完成后★◆,账户风险监测系统覆盖了手机银行、直销银行★★★★■■、云闪付★◆★、个人网银★★★■◆、企业网银、柜面、智能柜台、微信银行等

、权限大,缺乏统一的管理平台和规范的管理机制,导致账号资源混乱◆◆★★■、密码策略难以落地。其次★◆,特权账号普遍多人共享,责任难以落实到人■◆,不利于

。设备指纹支持PC◆■■◆■、微信银行,在更多渠道下识别非常用设备登录等风险行为,保证广州银行线.平台高性能高扩展,支撑企业长期业务需求

,基于利用广州原有的IT基础设置,为广州银行建设了全渠道账户风险监测系统★★◆◆★■。方案功能与设计如下:

获评◆◆★◆“年度优秀供应商” /

芯盾时代整合广州银行的全局交易风险评估数据,针对不同业务系统在不同渠道★★◆★■★、不同场景下的风控特点,结合在对抗灰黑产实战中积累的专家风控规则,为广州银行升级了风控引擎,定制了

! /

项目二期 /

改造完成后,广州银行能够对线上、线下全渠道的交易数进行实时采集整合与分析监测★★■,根据风控规则实时评估风险◆◆、生成风控策略,实现欺诈风险的实时管控与精准拦截◆◆★■■★。广州银行由此

★★◆,无法实现对业务渠道的全覆盖★★■◆。广州银行虽然通过强化对交易的事后监测保障了风控效果,但人工审核的工作量随之增加,风控效率受到影响。

新的全渠道账户风险监测系统采用集群部署的方式,可用性、扩展性双优。系统对

事件 /

分类: 观看

发布时间: 2024-08-28 04:46:20

访问量:

作为广东地区规模最大的法人城商行,广州银行选择与芯盾时代携手■◆◆■◆★,建立全渠道账户风险监测系统,消除风控中的“风控死角★■★”★◆■◆,让每一笔交易都安全可控。

产品解决方案与相关技术研究开发的领军企业——国联易安产品市场专家表示■■:目前,数据库

随着金融机构业务数字化水平持续提升,金融业务的渠道、场景也越来越复杂多样。柜面、

面对以上问题,广州银行需要建设新的全渠道账户风险监测系统◆◆■★★。为了在提升风控能力的同时保证客户体验■◆■★■,广州银行对新系统的性能提出了高要求。首先,新系统必须在毫秒级时间内完成事中风险监测,做到“客户无感”。其次,提供高效的准实时监测引擎◆★◆,提升风控人员对交易事后审核的效率,实现风险交易的闭环管理。

大坝 /

作为深耕粤港澳大湾区的本土金融机构,广州银行紧贴地方经济发展需求■★◆◆◆,为基础设置建设、绿色生态建设■■★★、乡村振兴等项目,外贸行业、制造企业、小微企业提供创新性的金融服务,业务版图持续扩展。为落实监管要求,保障业务安全★★■,广州银行建立了账户交易风险监测系统◆★★★◆◆。但随着业务渠道、场景持续增加◆◆◆◆,原有的风险监测系统扩展性不足,给广州银行带来一系列风控挑战。

芯盾时代凭借在金融机构风控系统建设上丰富的项目经验,将广州银行所有的业务渠道统一接入账户风险监测系统,健全了对账户风险的预警◆★■★■、识别和处理机制◆★★◆,实现账户风险的集中监测和管控。

PADS Layout 在Bottom层添加测试点★★★★,被盖了绿油(同样的操作TOP层没有被绿油覆盖)■◆,怎么设置才能去掉绿油?

通过改造★★★◆◆,广州银行建立了全渠道账户风险监测系统,不但实现了对所有业务渠道、业务场景的全覆盖,还建立了事前风险侦测★■、事中实时监控与事后分析处理的闭环风险管理机制,风控能力与效率显著提升。

零信任业务安全产品方案提供商芯盾时代再度中标乌鲁木齐银行实时监测全系统

包含数据整合与分析模块■■■、风控引擎模块★■■★◆、风险响应及处置策略模块、可视化运营支撑模块,能够整合和分析客户设备端信息和客户交易信息■★,通过风控规则模型计算风险评分◆★■◆■,对业务活动或交易过程中风险事件进行筛选、甄别和管理,将风险事件推送至对应业务渠道★◆◆◆★,按照风控策略进行干预操作。

随着城市化进程的加速推进,人员密集场所和九小场所等老旧建筑面临着日益严峻的电气火灾

广州银行成立于1996年■■◆★◆,在46家城市信用社基础上组建而成。乘广东改革开放先行先试的东风★◆,广州银行各项业务持续快速发展◆★◆★◆◆。截至2022年末,广州银行拥有开业机构174家,员工6800余名■◆■◆,注册资本金117◆★■.76亿元,资产规模近8000亿,存款余额和贷款余额均超4400亿■◆■◆★★,连续多年入选全球银行排行榜500强◆★★、中国银行业100强★■★◆★■。

原有风险监测系统以事前防控及事后防控为主,内置的风险引擎能力有限,难以实时发现风险交易并实施风控策略★◆◆。广州银行希望提升对交易的事中监测能力,根据风险信息自适应执行风控策略,并能够持续升级监测能力,以应对新型欺诈行为的威胁■★★◆。

芯盾时代根据广州银行的需求,结合多年对抗黑灰产的实践经验,采用自主研发的智能风控决策平台(IRD)◆★、设备指纹等

广州银行原本在客户端中集成了设备指纹模块,能够采集设备信息◆■◆★★◆,为设备生成唯一识别码。但随着业务渠道的持续扩张、移动终端的类型越来越复杂,原有的设备指纹无法支持微信银行等渠道,无法覆盖所有业务场景。

近年来,广州银行陆续新增了了个人网银■★、企业网银、手机银行◆■■、云闪付、微信银行等业务渠道◆■◆◆,加上传统的柜面、智能柜台等,形成了类型复杂、架构各异的渠道系统■■◆■◆。原有的风险监测系统只能监测部分渠道的交易

! /

护墙 /

■■★◆★★! /

银行◆★、企业网银……每一个交易渠道都必须实施风险监测◆◆◆◆;开户、存款、提款、转账★■★、销户……每一个交易场景都有不同的风控需求。为了落实法律法规的监管要求,提升反欺诈能力,金融机构需要让风控能力覆盖全渠道、全场景◆■★,对每一个账户、每一笔交易实施全流程风险监测★◆★■。

改造完成后★◆,账户风险监测系统覆盖了手机银行、直销银行★★★★■■、云闪付★◆★、个人网银★★★■◆、企业网银、柜面、智能柜台、微信银行等

、权限大,缺乏统一的管理平台和规范的管理机制,导致账号资源混乱◆◆★★■、密码策略难以落地。其次★◆,特权账号普遍多人共享,责任难以落实到人■◆,不利于

。设备指纹支持PC◆■■◆■、微信银行,在更多渠道下识别非常用设备登录等风险行为,保证广州银行线.平台高性能高扩展,支撑企业长期业务需求

,基于利用广州原有的IT基础设置,为广州银行建设了全渠道账户风险监测系统★★◆◆★■。方案功能与设计如下:

获评◆◆★◆“年度优秀供应商” /

芯盾时代整合广州银行的全局交易风险评估数据,针对不同业务系统在不同渠道★★◆★■★、不同场景下的风控特点,结合在对抗灰黑产实战中积累的专家风控规则,为广州银行升级了风控引擎,定制了

! /

项目二期 /

改造完成后,广州银行能够对线上、线下全渠道的交易数进行实时采集整合与分析监测★★■,根据风控规则实时评估风险◆◆、生成风控策略,实现欺诈风险的实时管控与精准拦截◆◆★■■★。广州银行由此

★★◆,无法实现对业务渠道的全覆盖★★■◆。广州银行虽然通过强化对交易的事后监测保障了风控效果,但人工审核的工作量随之增加,风控效率受到影响。

新的全渠道账户风险监测系统采用集群部署的方式,可用性、扩展性双优。系统对

事件 /